個人創業サポート

個人事業主で開業する際の注意事項等

税務関係の届出

個人事業主として開業するにあたっては、正しく納税を行うために必須となる書類「開業・廃業届」の提出が必要です。

また、事業で従業員やアルバイトを雇用して給与を支払う場合などは、別途書類の提出が必要となります。

- 個人事業の開業・廃業等届出書

開業日から1ヶ月以内に税務署へ提出する必須書類です。 - 青色申告承認申請書

こちらの申請は必須ではありませんが、青色申告特別控除など、税制的にもメリットが多い申告方法ですので、開業届と合わせて税務署へ届出しましょう。 - 給与支払事務所等開設届出書

従業員やアルバイトを雇用して給与を支払う事業を始める際には、必須となる書類です。第1回の給与支払い日までに税務署へ提出します。 - 源泉所得税の納期特例承認申請書

支払う給与額によって、源泉所得税を納付する必要がある場合、納期に関して特例を受けたい場合に、税務署に対して申請書を提出します。

この申請を行わない場合は、納付期限は源泉徴収した翌月10日までとなりますが、特例承認を受けると、年2回にまとめて納付することが可能になります。

青色申告とは?

青色申告とは、確定申告を行う際の申告の種類のことです。

所得税について確定申告を行う場合、納税者が自身の収入や必要経費を自分で集計して計算することとされています。

青色申告を行うためには、収入や必要経費などの金額を集計する際に、複式簿記による帳簿を作成しなければなりません。

また、青色申告を行う際には、申告書のほかに決算書などを添付することとされています。その代わり、青色申告を行う人には、いくつかの税務上の恩典を与えて、節税効果を得られるようにしています。

以下にあげるものは、青色申告を行った場合のおもなメリットです。

- 青色申告特別控除

青色申告を行う人は、青色申告特別控除の適用を受けることができます。

令和2年分の申告からは、青色申告特別控除は原則として最高55万円、電子申告などを行う場合は最高65万円となります。 - 損失の繰越し控除

1年間の所得を計算した結果、損失となった場合は税金を支払う必要はありません。ただ、青色申告を行っている場合は、さらにその損失を翌年以降3年間繰り越すことができます。

そのため、翌年以降に発生する所得から控除することができ、所得税の負担を軽減することができるのです。 - 青色専従者給与

家族で店舗を営んでいるような場合は、同居する家族に給料を支払いたいと考えることがあります。

しかし、青色申告を行っていない場合は、配偶者86万円、親族50万円の控除しか認められません。

これに対して青色申告を行っている場合は、家族に支払った給与も必要経費として認められます。 - 減価償却の特例

固定資産を取得しても、その全額をすぐに必要経費にすることはできず、減価償却の計算をする必要があります。

しかし、青色申告を行う場合には特例があり、30万円未満の固定資産について取得した年に全額を必要経費とすることができます。

青色申告承認申請書を提出する

青色申告をするためには、税務署に青色申告承認申請書を提出しなければなりません。

新規開業と同時に青色申告をしたい人は、原則開業から2ヶ月以内に提出する必要があります。

一方、白色申告から青色申告に切り替える場合には、青色申告しようとする年の3月15日までに提出しなければなりません。

手続き以上のメリットがあるのか?

青色申告を検討している人が気になるのは「そもそも青色申告にするメリットがどこまであるか?」ではないでしょうか。

青色申告は事前に届出が必要だったり、確定申告時に複式簿記をつけなければいけなかったりと、手間がかかります。

ですが、白色申告のままでは年間の控除金額が48万円と低く、青色申告に切り替えるだけで最大65万円の控除が追加されるため、手間以上のメリットを受けられます。

控除とは売上から引かれる金額のことで、控除額が大きいほど、利益が少なくなり節税に繋がります。

例えば売上が100万円あって白色申告なら控除金額が48万円だと、残った52万円が課税対象の利益になります。

白色から青色に切り替えると、65万円の控除が追加されて、課税対象の利益は0円になります。

課税対象の利益が0円になれば、それだけで住民税・所得税の節税になります。

確定申告が必須となる

会社員をしながら副業で収入を得た場合、その年間所得が20万円以上となるときは、確定申告が必要となります。

所得額は、副業で得た収入額から経費を差し引いた金額です。

例えば、副業で25万円の収入額があったとして、経費が3万円だった場合、所得額は22万円となりますので、確定申告の必要があります。

ですから、会社員の副業の場合、所得額によって確定申告が必要な年度と、必要ない年度があることになりますが、開業届を提出した場合は、毎年度確定申告しなければなりません。

申告しなかった場合、追徴課税を受ける場合などもありますので、ご注意ください。

会計処理の注意点

個人事業主となった人は、自分で売上や経費の計算を行い、給料の計算を行わなければなりません。

それまで経理などの仕事をしたことがない場合であっても、何らかの形で会計処理を行う必要があるのです。

特に、青色申告を行う場合は複式簿記を行い、帳簿を作成しなければなりません。

個人と法人の特徴

| 個人事業主 | 法人 | |

|---|---|---|

| 設立のしかた | 登記不要。税務署などの役所へ開業届を行う。 | 定款作成と登記が必要。費用は24万円ほど。 |

| 事業年度 | 1 月から 12 月の暦年 | 自由に選べる |

| 代表者の扱い | 自らの給与は経費にならない。 | 代表取締役となって会社から給料(役員報酬)を受け取ることができる。 |

| 対外的信用・イメージ | 法人でないと取引に応じてもらえないこともある。 | 個人事業主に比べ、対外的信用度が高く、企業イメージもよい。優秀な人材を確保しやすい。 |

| 赤字の繰越控除 | 赤字の金額は翌年以後 3 年間の黒字額から引くことができる(青色申告の場合) | 赤字の金額は翌事業年度以後 9 年間の黒字額から引くことができる。 |

| 交際費の取扱い | 業務の遂行上必要と認められるものについては経費計上が可能。 | 期末資本金 1 億円以下の法人は、年間 800 万円までについては原則損金算入。 |

| 社会保険への加入 | 原則として 5 名までは社会保険の加入は自由。 | 社長 1 人の会社でも社会保険に加入しなければならない。 |

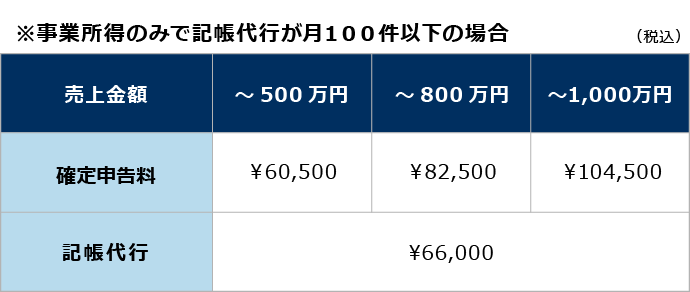

個人の料金

(1)顧問契約の場合

(2)顧問契約以外の場合

健康保険・国民年金

会社員時代は、会社で加入している健康保険ですが、会社を辞めて自営業となると、基本的に国民健康保険に切り替えなくてはなりません。

退職日の翌日に、それまで会社で加入していた健康保険の資格を喪失しますので、喪失した日から14日以内に個人の住所地の市区町村役場で手続きをする必要があります。

国民健康保険料は、世帯主に対して課されるものですが、その計算は前年度の所得額に応じて変わってきます。

ですから、会社を退職しても前年度の所得額が高ければ、国民健康保険料も高額になってしまいます。

そのような場合は、それまで加入していた会社の健康保険を「任意継続」するという方法もあります。

任意継続は、基本はそれまで半額負担していた保険料のうち、事業主負担がなくなるため2倍となりますが、この金額と健康保険組合で設定された上限額のどちらか少ない額で継続します。

任意継続は最長2年間しか加入できませんので、ご注意ください。

国民年金への加入

会社員時代は、厚生年金に加入し、毎月給料から厚生年金保険料として天引きされていましたが、個人事業主やフリーランスとなった場合は、国民年金に加入することになります。

国民年金は、20歳以上60歳未満のすべての人が加入しなければなりません。

納付額は、所得額に関係なく年度ごとで一律です。

申請は、住所地の市区町村役場の国民年金担当の窓口となります。